在全球能源荒加速发酵的背景下,以沙特为代表的OPEC+产油国拒绝加速增产,这令能源荒压力更严峻,沙特不但回应美国称,“美国可以自己增加石油产量”,而且更趁火打劫上调了12月份的出口油价,并一度宣称“将要考虑终止石油美元协议,不用美元卖石油”,并警告称,“美元是核心选项”。

一些熟悉沙特能源政策的人士对外称,如果美国通过反垄断OPEC法案,那么,沙特可能会将以美元以外的石油货币来出售石油给对应市场,他们表示,美元是他们的核心选项,紧接着,沙特已经在数月前与阿联酋相关商贸中,开启了研发加密货币进行交易的方式来替代美元。

甚至,另一个产油大国伊朗也在一周前宣布与巴基斯坦签署了他们的第一个以货易货的贸易协议,用伊朗的液化天然气、石油来交换巴基斯坦的大米,这标志着两个相邻大国之间的贸易实行绕开石油美元而进行的一次成功举措,这些新消息都在表明,石油美元的市场份额和地位正在被削弱。

伊朗的一处石油设施

要知道,美元的根基是美债,而石油美元就是美债的载体,石油美元的诞生可以说是美国与黄金分手之后寻找的替代品,其目的是为进一步支撑美元在全球的地位。50多年以来,在一个理想的循环系统中,产油国都在遵循没有美元就没有石油这一原则进行交易,并将他们出口换来的美元购买更多美元资产,但现在情况已经发生很大的变化,一是,美国经济实力和美元使用份额持续衰退,二是,美元国际储备份额更是不断降至25年以来新低,三是,美国对全球经济的影响和掌控能力衰退明显。

对此,有观点认为,作为主要产油国家的俄罗斯可以利用该国庞大的黄金储备来推出一种由黄金支撑的数字货币来同石油美元竞争,新消息显示,俄罗斯当局已经在上个月正式确认在国家财富基金中完全剔除美元,如果当情况变得更坏时,并不排除在原油交易中逐渐放弃石油美元体系。

甚至,现在连美国盟友的欧洲也都觉得美元越来越不可信,据彭博社一周前援引欧盟发布的在全球市场挑战美元主导地位的提案显示,欧盟也将在2022年为原油创建欧元定价的基准价格,并将欧元作为欧盟成员国与第三国能源合同的默认货币,而作为全球使用量第二大的欧元如果也加入去美元化,那么,这将会加速对1945年之后形成的石油美元交易体系进行重塑,这也将会让1971年美国私自废除布雷顿森林体系后美元主导全球金融格局的消亡。

与此同时进行的是,现在,越来越多的市场数据和迹象表明,中国版的人民币原油期货也正在动摇石油美元的市场份额,因为,现在,除了多个发达市场向人民币靠近外,对一些参易者来说,同这个全球最大的原油消费国进行交易也想要有选择新的储备货币或石油货币来的需求,最新的数据正在反馈这个趋势。

据上期所一周前提供给BWC中文网百家号记者的数据显示,人民币原油期货上市三年多以来,市占率和交易规模稳步扩大,境内外投资者积极参与,亚洲原油定价基准功能显现,交易量仅次于美国WTI和英国Brent原油期货。

数据显示,截止10月,累计成交1.4亿手,成交金额54.4万亿元,累计交割1.3亿桶,境外客户持仓规模超过1/3,目前有分布在全球25个国家和地区的72家境外中介机构完成备案,登记中外客户已有400多个,且中国所有的交易商和大型石油公司均已先后从纽约和伦敦交易所转向上海。

新消息表明,目前,中国客户已经和一些国家进行原油交易时开始部分使用人民币结算,且成交量表现强劲,比如,最近数月,多家民营炼厂通过人民币原油期货采购原油超过1000万桶,甚至,还有大量上海原油期货以复出口的形式进入日韩市场,这表明人民币对于亚洲原油市场的影响力日益增强。

11月19日这一周,BWC中文网百家号记者通过电邮调查了一些美国原油期货交易投资者的结果显示,他们称,人民币原油在亚洲市场定价功能显现后,这种趋势更加明显,市场的价格波动和交易量就被带动了起来,而最直接的表现就是美国的交易员终于也要开始频繁紧盯人民币原油期货的夜盘了。

而这最生动的注脚,更意味着人民币正在扩大对欧亚原油的定价能力,更代表着将会有更多国际投资涌入中国实体经济,与此同时,中国也正在稳健地推进汇率改革和更大范围的金融市场开放。

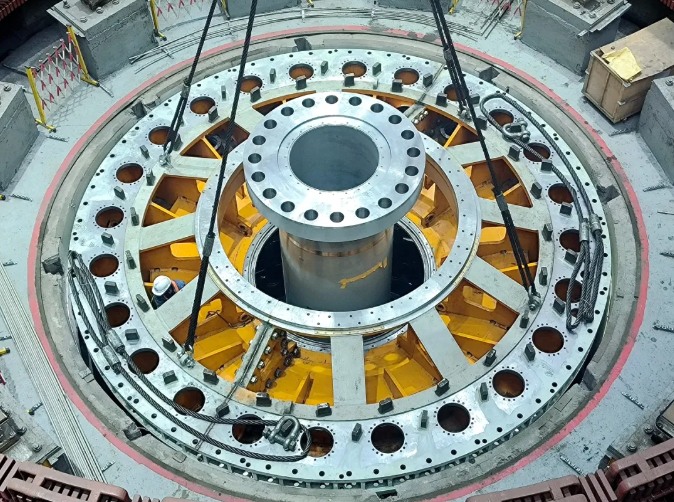

新进展是,中国相关机构表示将支持上海在人民币可自由使用方面先行先试,同时,今年8月数字人民币也已经开始运用于大连商品交易所(DCE)的交易,交易方可以使用数字人民币向交割仓库支付仓储费,为参与者提供了一种高效、零成本和安全的石油交易货币选择。

对此,美国金融网站Zerohedge更是直言不讳地称,在此之前,不管是俄罗斯还是迪拜推出的原油期货产品,对石油美元发起的挑战都失败了,但中国的人民币原油期货却成功做到了迄今为止别人徒劳尝试的事情。

宁波舟山港的原油码头

另据路透社稍早前称,中国一家石油巨头也已签署了首笔以人民币计价的中东原油进口协议,并且计划签署更多此类合约,比如,俄罗斯、安哥拉和伊朗等市场可能会优先使用人民币交易,这意味着,如果沙特也决定以人民币而不是美元出售原油给中国市场,那么这种情况将会改变全球市场,从而打破“石油-美元-美债”这个主导了半个世纪的原油交易体系。

不过,我们也要清醒地认识到,虽然,包括沙特、俄罗斯和伊朗等在内的一些石油大国一度宣称或将要减少使用石油美元,但目前国际原油期货市场的主要基准仍以美元计价为主,而对交易者来说,选择哪个石油货币更是由市场来决定的,所以,仅从这个角度来说,这不是零和游戏,但对诞生才三年多时间的石油人民币来说却将任重道远。